ファンドの特色

- 実質的に、S&P500指数(米ドルベース)の値動きの概ね4倍程度となる投資成果を目指して運用を行います。

- 担保付円建債券は、S&P500先物を投資対象とするUBS・クアドルプル・ブル・US・ラージキャップ・エクイティ・JPY・トータルリターン・ストラテジー(以下、「ストラテジー」ということがあります。)に連動する投資成果の獲得を目指します。

- 担保付円建債券の組入比率は、高位とすることを基本とします。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

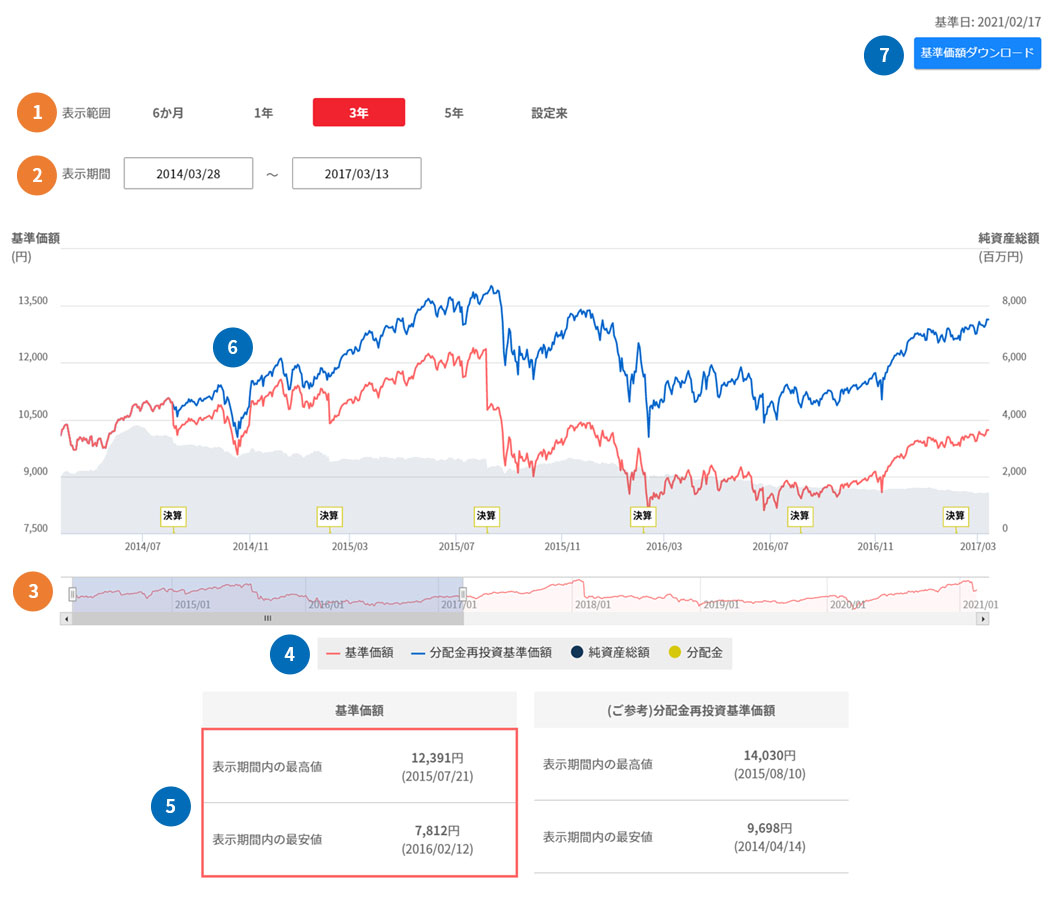

各種資料のダウンロード

実質的に、S&P500指数(米ドルベース)の値動きの概ね4倍程度となる投資成果を目指して運用を行います。

S&P500指数が上昇する局面では、ファンドの基準価額は大きく上昇することが期待できますが、S&P500指数が下落する局面では、ファンドの基準価額は大きく下落することにご留意ください。

特別目的会社VAULT Investments plcが発行する円建パフォーマンス・リンク債券(以下、「担保付円建債券」ということがあります。)への投資を通じて、日々の基準価額がS&P500指数(米ドルベース)の値動きの概ね4倍程度となるような投資成果を目指します。

担保付円建債券は、S&P500先物を投資対象とするUBS・クアドルプル・ブル・US・ラージキャップ・エクイティ・JPY・トータルリターン・ストラテジー(以下、「ストラテジー」ということがあります。)に連動する投資成果の獲得を目指します。

ストラテジーは、EミニS&P500株価指数先物を用いた先物ロール指数であるUBS・マーケット・ベータ・US・エクイティ・インデックス・LP・ER・USDの概ね4倍程度となる投資成果を提供する円建ての指数です。

担保付円建債券の組入比率は、高位とすることを基本とします。

S&P 500®はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがT&D アセットマネジメント株式会社に付与されています。Standard & Poor’s®およびS&P®、S&P 500®、US 500™、The 500™は、Standard & Poor’s Financial Services LLC(「S&P」)の登録商標で、Dow Jones®は、Dow Jones TrademarkHoldings LLC(「Dow Jones」)の登録商標です。これらの商標を利用するライセンスがSPDJIに、特定目的での利用を許諾するサブライセンスがT&Dアセットマネジメント株式会社にそれぞれ付与されています。S&P500・4倍ブル型ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500®のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

S&P500先物に実質的に投資し、その4倍の投資成果の獲得を目指します。

![[図] "[図]/](/assets/fund/image/SP5B_detail_01.png)

担保付円建債券には、委託会社が適格とみなす担保が差し入れられ、発行体の信用リスクに対して価値が保全されます。

ただし、担保付円建債券の価値の保全を完全に保証するものではありません。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

UBSは真にグローバルなウェルス・マネジメントのリーダーであり、スイス国内有数のユニバーサル・バンクです。アセット・マネージャーとして多岐な運用ソリューションを提供し、また、専門的な証券事業を擁しています。クレディ・スイス買収を経て、2023年第4四半期現在の投資預かり資産は5.7兆米ドルに上ります。UBSは、お客様に個別に提供される投資アドバイスやソリューション、投資商品を通じて、お客様が投資目標を達成するためのサポートをしています。スイスのチューリッヒに本拠を置くUBSは、世界の主要金融センターを含む50以上の市場で事業を展開しています。UBSグループAGの株式はスイスおよびニューヨークの各証券取引所に上場されています。

(2024年8月末時点)

毎決算時(2月17日、休業日の場合は翌営業日)に分配を行います。

分配金額は、分配対象額の範囲内で委託会社が基準価額水準、市況動向等を勘案して決定します。

ただし、必ず分配を行うものではありません。

※将来の分配金の支払およびその金額について示唆・保証するものではありません。

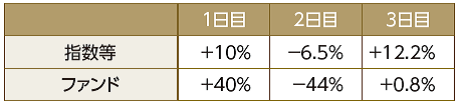

ファンドは、日々の基準価額の値動きが、S&P500指数(米ドルベース)の日々の値動きの「概ね4倍程度」となる投資成果を目指すものであり、投資家ごとの保有期間中の投資成果が「概ね4倍程度」になるとは限りません。したがいまして、たとえ正確に運用目標が達成されたとしても、2日以上離れた日との比較においては、「概ね4倍程度」の投資成果が得られるわけではありません。

そのため、保有期間に応じ価値が低減していく可能性が高く、中長期の保有には適していませんので、十分ご留意ください。

ファンドでの事例

上表のように、S&P500指数(米ドルベース)が1日目に10%上昇、2日目に15%下落、3日目に20%上昇した場合、運用目標が正確に達成されれば、ファンドの騰落率は40%上昇、60%下落、80%上昇となります。

これを、基準日から3日目までの値動きでみると、指数等は12.2%上昇、ファンドは0.8%上昇となり、「概ね4倍程度」とはなりません。

なお、S&P500指数(米ドルベース)が上昇・下落を繰り返して動いた場合には、ファンドにとってはマイナス要因となり、基準価額が押し下げられることになります。

上記は、正確に運用目標が達成された場合を前提に、S&P500指数(米ドルベース)の値動きとファンドの基準価額の値動きの関係を分かりやすく説明するための計算例であり、実際の値動きとは異なります。

また、S&P500指数(米ドルベース)の値動きやファンドの基準価額の値動きを示唆・保証するものではありません。

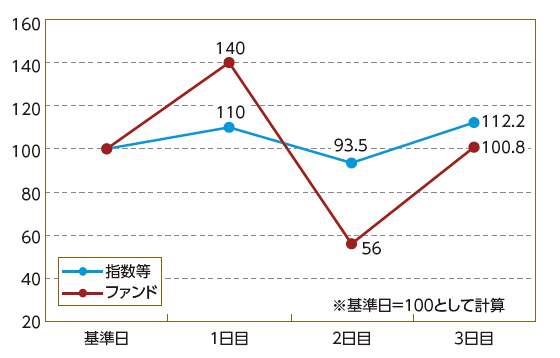

UBS・マーケット・ベータ・US・エクイティ・インデックス・LP・ER・USDの日々の損益部分(米ドルベース)の「概ね4倍程度」部分に対する日々の米ドル円の為替変動によっても評価額が変動します。

ファンドの基準価額は、投資を行っている有価証券等の値動きによる影響を受けますが、これらの運用による損益は全て投資者に帰属します。

したがいまして、ファンドは投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。なお、ファンドは預貯金とは異なります。

ファンドの基準価額の変動要因となる主なリスク

- 株価変動リスクおよび為替変動リスク

- カントリーリスク

- レバレッジリスク

基準価額の変動要因(リスク)は、上記に限定されるものではありません。

その他の留意点

- ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- 分配金に関する留意点

- 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

- 投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

- 目標とする投資成果が達成できないリスクについて

以下の要因等により、日々の基準価額の値動きが、S&P500指数(米ドルベース)の日々の値動きの「概ね4倍程度」となる投資成果を達成できない場合があります。- 担保付円建債券の売買・評価価格とインデックスとの差異

- 市場の大幅な変動や流動性の低下等により、必要な取引数量の全部または一部についてその取引が成立しない場合

- 取引を行う市場における取引規制

- 運用資金が少額、または購入、換金等により大幅な増減があった場合

- ファンドの流動性を確保するために、ファンドの一部を短期金融資産等に投資する場合

- ファンドの運用管理費用(信託報酬)、監査費用等

- ファンドの継続保有に際してご注意いただきたい事項

S&P500指数(米ドルベース)の値動きが、一定の範囲で上昇・下落を繰り返す動きとなった場合には、ファンドの投資成果は悪化することが想定されます。そのため、S&P500指数(米ドルベース)の将来の水準が投資時点と同じであっても、基準価額が下落している可能性があります。ファンドの基準価額の値動きにおいて、日々発生する信託報酬等の費用等は、ファンドが目標とする日々の投資成果に対する押し下げ要因となります。したがいまして、投資期間が長期にわたる場合にはこれらのコスト負担が大きくなり、投資成果に大きな影響を与えます。

お申込みの際は、「投資信託説明書(交付目論見書)」の内容をよくお読みください。

投資者が直接的に負担する費用

- 購入時手数料

- 購入価額に、3.30%(税抜3.00%)を上限として販売会社が個別に定める率を乗じて得た額とします。

購入時手数料は、ファンドの商品説明、販売にかかる事務費用等の対価です。

詳しくは販売会社にお問い合わせください。 - 信託財産留保額

- ありません。

投資者が信託財産で間接的に負担する費用

- 運用管理費用(信託報酬)

- 毎日、ファンドの純資産総額に年1.243%(税抜1.13%)の率を乗じて得た額とします。

- その他の費用・手数料

-

- 信託財産にかかる監査費用および当該監査費用にかかる消費税等に相当する金額は、受益者の負担とし、信託財産中から支弁します。

- 証券取引に伴う手数料、組入資産の保管に要する費用等は、信託財産中から支弁します。

これらの費用・手数料については、運用状況等により変動するものであり、事前に料率・上限額等を示すことができません。 - 投資対象とする担保付円建債券の価格は、年率0.30%程度の管理費用等が差し引かれています。

補足

上記の費用の合計額については、投資者がファンドを保有される期間等に応じて異なりますので、表示することができません。

詳細につきましては必ず「投資信託説明書(交付目論見書)」をお読みください。

- 購入単位

- 販売会社が定める単位

詳しくは販売会社にお問い合わせください。 - 購入価額

- 購入申込受付日の翌営業日の基準価額

- 購入代金

- 販売会社が定める期日までにお支払いください。

- 換金単位

- 販売会社が定める単位

- 換金価額

- 換金申込受付日の翌営業日の基準価額

- 換金代金

- 原則として換金申込受付日から起算して6営業日目からお支払いします。

- 申込締切時間

- 原則としてて午後3時30分までに販売会社が受付けたものを当日の申込分とします。

ただし、販売会社により異なる場合があります。 - 換金制限

- 信託財産の資金管理を円滑に行うために大口の換金申込には制限を設ける場合があります。

- 購入・換金申込受付の

中止および取消し - 以下の場合には、購入、換金の申込の受付を中止することおよびすでに受付けた申込の受付を取消すことがあります。

・金融商品取引所における取引の停止

・外国為替取引の停止

・決済機能の停止

・組入れた担保付円建債券の換金ができなくなったとき

・ストラテジー*の算出が停止されたとき

・その他やむを得ない事情があるとき - 信託期間

- 2025年2月17日まで(2022年2月17日設定)

- 繰上償還

- 以下の場合には繰上償還されます。

・ストラテジー*の算出が中止されたとき

・投資対象とする担保付円建債券が存続しないこととなったとき

以下の場合には繰上償還となることがあります。

・受益権の総口数が10億口を下回ることとなったとき

・信託契約を解約することが受益者のため有利であると認めたとき

・ストラテジー*に重大な変更があったとき

・その他やむを得ない事情が発生した場合等 - 決算日

- 2月17日(休業日の場合は翌営業日)

- 収益分配

- 年1回、毎決算時に収益分配方針に基づいて収益の分配を行います。

収益分配金は、税引後無手数料で再投資が可能な場合があります。

ただし、必ず分配を行うものではありません。 - 信託金の限度額

- 1,000億円

- 公告

- 委託会社が投資者に対してする公告は、原則として電子公告により行い、委託会社のホームページに掲載します。

- 運用報告書

- 毎決算時および償還時に交付運用報告書を作成し、販売会社を通じて知れている受益者に交付します。

- 課税関係

- 課税上は、株式投資信託として取扱われます。

公募株式投資信託は、税法上、一定の要件を満たした場合に少額投資非課税制度(NISA)の適用対象となります。ファンドについては、NISAの適用対象ではありません。詳しくは、販売会社にお問い合わせください。配当控除の適用はありません。 - 申込不可日

- 下記のいずれかに該当する日には、購入、換金の申込みはできません。

・ シカゴ・マーカンタイル取引所(Globex)の休業日

・「委託会社の休業日でありかつシカゴ・マーカンタイル取引所(Globex)の休業日でない日」の前営業日

ストラテジーとは、UBS・クアドルプル・ブル・US・ラージキャップ・エクイティ・JPY・トータルリターン・ストラテジーを指します。

海外株式型のファンド

- 当ページ掲載事項は、ファンドの商品概要ならびに基準価額等運用状況について周知することを目的として、T&Dアセットマネジメント株式会社が作成したものです。

- 当ページは、特定の金融商品等の勧誘を目的とするものではありません。

- 当ページ掲載事項は当社が信頼性が高いと判断した情報等により作成したものですが、その正確性・完全性を保証するものではありません。

また、当ページに掲載されているグラフ、パフォーマンス等の内容は過去の実績を示したものであり、将来の運用成果等を保証するものではありません。

当ページに掲載されている意見・見通しは表記時点での当社の判断を反映したものであり、将来予告なく変更されることがあります。 - 当社は、当ページ記載事項から生じるいかなる責務を負うものではありません。

- 投資信託はリスクを含む商品であり、株式および公社債等値動きのある有価証券(外貨建資産には為替変動リスクもあります。)に投資しますので、運用実績は市場環境等により変動します。

したがいまして、元本が保証されているものではありません。

これら運用による損益は全て投資者に帰属します。 - 投資信託は預貯金や保険契約と異なり、預金保険・貯金保険・保険契約者保護機構の保護の対象ではありません。

また、登録金融機関でご購入いただいた場合、投資者保護基金の支払対象とはなりません。 - 大量の解約・換金申込を受け付け短期間で解約資金を準備する必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、

市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、投資する有価証券の価格が下落し、基準価額が変動する要因となります。

また、換金申込の受付が中止となる可能性、換金代金のお支払いが遅延する可能性があります。 - 投資信託のご購入時は、各販売会社より投資信託説明書(交付目論見書)をお渡ししますので、必ず内容をご確認のうえ、ご自身でご判断いただきますようお願いいたします。