100881

日本経済新聞掲載名

エマ円毎

商品分類

追加型投信/海外/債券

日本経済新聞掲載名

エマ円毎

商品分類

追加型投信/海外/債券

ファンドの特色

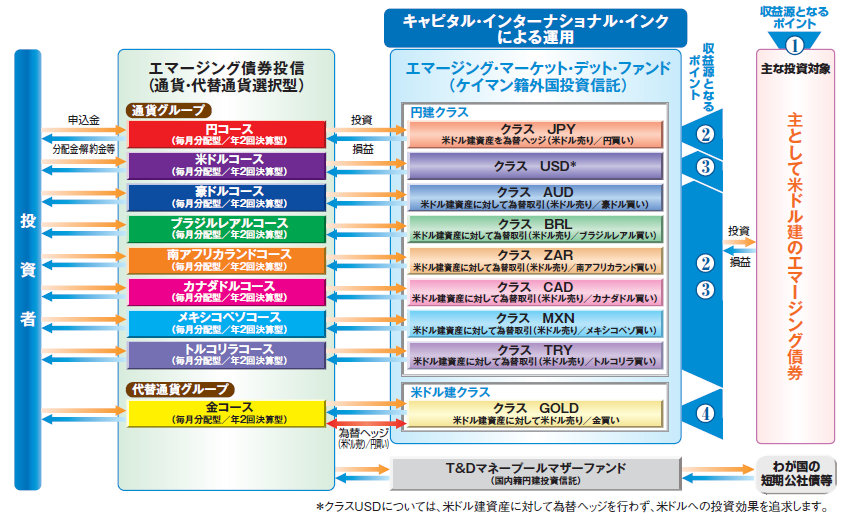

- 実質的な投資対象通貨の異なる8つのコース(通貨グループ)と、実質的に金取引を行うコース(代替通貨グループ)から構成されています。

- 米ドル建のエマージング国債を実質的な主要投資対象として、相対的に高いインカムゲインの獲得と中長期的な信託財産の成長を目指します。また、投資対象の一部にエマージング社債を加えることで、更なる利回りの向上に努めます。

- 各コースには、「毎月分配型」と「年2回決算型」があります。「毎月分配型」の各ファンド間および「年2回決算型」の各ファンド間でスイッチングを行うことができます。

- エマージング債券の運用は、キャピタル・インターナショナル・インクが行います。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

このファンドにはお申込が行えない日が設定されています。 ファンドの休日を御覧ください。

実質的な投資対象通貨の異なる8つのコース(通貨グループ)と、実質的に金取引を行うコース(代替通貨グループ)から構成されています。

米ドル建のエマージング国債を実質的な主要投資対象として、相対的に高いインカムゲインの獲得と中長期的な信託財産の成長を目指します。また、投資対象の一部にエマージング社債を加えることで、更なる利回りの向上に努めます。

各コースには、「毎月分配型」と「年2回決算型」があります。「毎月分配型」の各ファンド間および「年2回決算型」の各ファンド間でスイッチングを行うことができます。

エマージング債券の運用は、キャピタル・インターナショナル・インクが行います。

キャピタル・インターナショナル・インクは、世界有数の運用経験を誇る運用会社キャピタル・グループの一員です。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

- ファンドは、以下の投資信託証券に投資を行うファンド・オブ・ファンズです。

- 外国投資信託の組入比率は、原則として高位を保ちます。

- 国内投資信託であるT&Dマネープールマザーファンドへの投資も行います。

- エマージング債券への投資に加え、投資対象通貨*1および代替通貨(金)の選択が可能なファンドです。

- エマージング債券を実質的な投資対象とし、相対的に高いインカムゲインの獲得と中長期的な信託財産の成長を目指します。通貨グループの各ファンドは、円コースでは為替ヘッジ、円コースおよび米ドルコース*2を除く各コースではそれぞれ6種類の通貨(豪ドル、ブラジルレアル、南アフリカランド、カナダドル、メキシコペソ、トルコリラ)で為替取引*3を活用します。また、代替通貨グループの各ファンドは、金取引*4を活用することで、米ドルベースの金への投資効果を追求します。

- 「投資対象通貨」とは、円、米ドル、豪ドル、ブラジルレアル、南アフリカランド、カナダドル、メキシコペソ、トルコリラの8種類を指します。

- 米ドルコースは、米ドル建資産に対して為替ヘッジは行わず、米ドルへの投資効果を追求します。

- ファンドにおける「為替取引」とは、米ドル売り/各投資対象通貨買い(円コースおよび米ドルコースを除く)の為替取引をいいます。各コース(円コースおよび金コースを除く)の各投資対象通貨と円との間で為替ヘッジは行いませんので、各投資対象通貨の円に対する為替変動リスクがあります。

- ファンドにおける「金取引」とは、投資対象資産(米ドル建エマージング債券)に加え、米ドルベースの金への投資効果を追求することをいいます。

通貨グループ/代替通貨グループ

収益源となるポイント① エマージング債券への投資

相対的に利回りの高い米ドル建エマージング国債を実質的な主要投資対象とすることで、高水準のインカムゲインと中長期的な値上がり益の獲得を目指します。

また、一部エマージング社債への投資を行うことで、更なる利回りの向上が期待できます。

- エマージング債券への投資は、エマージング・マーケット・デット・ファンドを通じて行います。

- 投資対象の信用格付には制限を設けません。

- エマージング社債への投資については、信託財産の30%程度の範囲内とします。

- 現地通貨建エマージング債券への投資については、信託財産の20%程度の範囲内とします。

相対的に高い利回りと信用リスク

- エマージング債券とは、エマージング国(新興国)の政府、政府機関および企業が発行する債券をいいます。

- エマージング債券は他の債券と比較して、信用リスク等が高い分金利の上乗せがあり、相対的に高い利回りとなっています。

上図はイメージ図であり、すべての債券が該当するわけではありません。

キャピタル・インターナショナル・インクによるアクティブ運用

エマージング債券の運用は、世界有数の運用経験を誇る運用会社キャピタル・グループの一員である、キャピタル・インターナショナル・インクが行います。キャピタル・グループは1994年からエマージング債券運用を開始し、約30年の豊富な経験を有しており、世界中の投資家から高い評価を得ています。

通貨グループ

収益源となるポイント② 為替取引の活用 為替取引によるプレミアム(金利差相当分の収益)と為替取引によるコスト(金利差相当分の費用)

各コース(円コースおよび米ドルコースを除く)では、米ドル売り/各投資対象通貨買いの為替取引を行います。為替取引によるプレミアム(コスト)は、投資対象通貨の短期金利の変化によって影響を受けるため、米ドルよりも短期金利が高い通貨のコースでは、「為替取引によるプレミアム」の獲得が期待できます。一方で、米ドルよりも短期金利が低い通貨のコースでは、「為替取引によるコスト」が発生します。また、円コースでは、為替ヘッジにより米ドル建のエマージング債券の為替変動リスクを低減します。

ブラジルレアルは、NDF取引で為替取引を行います。NDF取引を用いた為替取引では、通常の為替予約と比べ、為替市場、金利市場の影響により、NDFの取引価格から想定される金利(NDF想定金利)が、取引時点における当該通貨の短期金利水準から、大きく乖離する場合があります。その場合、為替取引によるプレミアムの減少や為替取引によるコストの発生によりファンドのパフォーマンスに影響を与える場合があります。

米ドル建資産に対して投資対象通貨での為替取引(米ドル売り/各投資対象通貨買い)を行うと、円に対する米ドルの為替変動リスクから、各投資対象通貨の円に対する為替変動リスクへと変わります。

米ドル建資産に対して為替取引(米ドル売り/各投資対象通貨買い)が完全に行えなかった場合、完全に行えた場合に比べて為替取引によるプレミアムを十分に獲得できなかったり、米ドルに対する為替変動の影響を受ける可能性があります。

通貨グループ

収益源となるポイント③ 投資対象通貨の為替変動

為替差益も収益源となります。円以外の投資対象通貨の対円レートが上昇(円安)した場合には為替差益を得ることができ、逆に、投資対象通貨の対円レートが下落(円高)した場合は為替差損が発生します。

円コースについては、為替ヘッジにより為替変動リスクの低減を図りますが、為替変動リスクを完全に排除できるわけではありません。

代替通貨グループ

収益源となるポイント④ 金取引の活用

金取引を活用することで、米ドルベースの金への投資効果を追求します。

米ドルベースの金価格が上昇した場合には差益を得ることができ、下落した場合には差損が発生します。

なお、金取引に際しては、金取引によるコストが発生します。

金コースの仕組み

- 金コースについては、為替ヘッジ(米ドル売り/円買い)により米ドルの円に対する為替変動リスクの低減を図りますが、為替変動リスクを完全に排除できるわけではありません。

- 円の短期金利が米ドルの短期金利よりも低い場合には為替ヘッジコスト、逆の場合には為替ヘッジプレミアムが発生します。

- 収益源はマイナスとなることもあります。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

「毎月分配型」の各ファンド間および「年2回決算型」の各ファンド間でスイッチングが可能です。

- スイッチングとは、保有しているファンドの換金と同時に他のファンドを購入することをいいます。

- スイッチングの際には、購入・換金時と同様に販売会社が定める所定の手数料等がかかります。

市場環境の変動等に応じて、各ファンド間のスイッチングをご活用いただけます。

上図はファンド間で行うことができるスイッチングのイメージ図です。

分配頻度の異なる2つのシリーズから選択が可能です。

毎月分配型

年12回、毎月10日(休業日の場合は翌営業日)に、収益分配方針に基づき分配を行います。

ただし、必ず分配を行うものではありません。

分配金額は、分配対象額の範囲内で委託会社が決定するものとし、原則として、利子・配当等収益を中心に安定分配※を行うことを目指します。ただし、基準価額水準等によっては、売買益(評価益を含みます。)が中心となる場合や安定分配とならない場合があります。また、5月および11月の決算時(金コースについては、2月、5月、8月および11月の決算時)には、基準価額水準等を勘案し、上記安定分配相当額のほか、分配対象額の範囲内で委託会社が決定する額を付加して分配する場合があります。

「原則として、利子・配当等収益を中心に安定分配を行う」方針としていますが、これは、運用による収益が安定したものになることや基準価額が安定的に推移すること等を示唆するものではありません。また、基準価額水準、運用の状況等によっては安定分配とならない場合があることにご留意ください。

年2回決算型

年2回、5月および11月の各10日(休業日の場合は翌営業日)に、収益分配方針に基づき分配を行います。ただし、必ず分配を行うものではありません。

分配金額は、分配対象額の範囲内で委託会社が基準価額水準、市況動向等を勘案して決定します。

上記はイメージ図であり、将来の分配金の支払いおよびその金額について示唆・保証するものではありません。

収益分配金に関する留意事項

分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

投資信託で分配金が支払われるイメージ

分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。

また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

計算期間中に発生した収益を超えて支払われる場合

分配対象額は、①経費控除後の配当等収益および②経費控除後の評価益を含む売買益ならびに③分配準備積立金および④収益調整金です。分配金は、分配方針に基づき、分配対象額から支払われます。

上記はイメージであり、実際の分配金額や基準価額を示唆するものではありませんのでご留意ください。

投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

元本払戻金(特別分配金)は実質的に元本の一部払戻しとみなされ、その金額だけ個別元本が減少します。また、元本払戻金(特別分配金)部分は非課税扱いとなります。

普通分配金:個別元本(投資者のファンドの購入価額)を上回る部分からの分配金です。

元本払戻金(特別分配金):個別元本を下回る部分からの分配金です。分配後の投資者の個別元本は、元本払戻金(特別分配金)の額だけ減少します。

普通分配金に対する課税については、投資信託説明書(交付目論見書)「手続・手数料等」の「ファンドの費用・税金」をご参照ください。

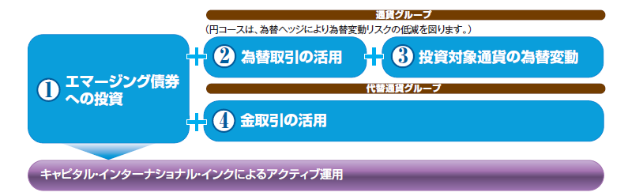

- 通貨選択型の投資信託は、株式や債券等といった投資対象資産に加えて、実質的な投資対象通貨を選択することができるよう設計された投資信託です。

- ファンドの収益源としては、以下の3つの要素が挙げられます。なお、これらの収益源に相応してリスクが内在することにご留意ください。

ファンドにおけるイメージ図

Bの為替取引においては、投資対象通貨の対円での為替リスクが発生することにご留意ください。

(注1)

円コースについては、為替ヘッジ(米ドル売り/円買い)により為替変動リスクの低減を図りますが、為替変動リスクを完全に排除できるわけではありません。

(注2)

・金取引(金ポジションの構築)に際しては、米ドルの短期金利相当分の金取引によるコストがかかります。

・金コースについては、為替ヘッジ(米ドル売り/円買い)により米ドルの円に対する為替変動リスクの低減を図ります。円の短期金利が米ドルの短期金利よりも低い場合には為替ヘッジコスト、逆の場合には為替ヘッジプレミアムが発生します。

(注3)

米ドルコースでは、原則として為替ヘッジおよび為替取引を行いませんので、投資対象資産(米ドル建)の影響を受け、米ドルが対円で上昇(円安)した場合は為替差益、米ドルが対円で下落(円高)した場合は為替差損が発生します。

※上記はイメージであり、実際の運用成果を示唆あるいは保証するものではありません。

資金動向や市況動向等によっては、上記のような運用が行われない場合があります。

ファンドの基準価額は、投資を行っている有価証券等の値動きによる影響を受けますが、これらの運用による損益は全て投資者に帰属します。

したがいまして、ファンドは投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。なお、ファンドは預貯金とは異なります。

ファンドの基準価額の変動要因となる主なリスク

- 債券価格変動リスク

- カントリーリスク

- 為替変動リスク

- 金価格変動リスク

基準価額の変動要因(リスク)は、上記に限定されるものではありません。

その他の留意点

- ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- 有価証券への投資や為替取引等ファンドにかかる取引にあたっては、取引の相手先の倒産等により契約が不履行になる可能性があります。

- 為替取引に関する留意点

ファンドにおける為替取引は、主に為替予約取引を活用しますが、通貨取引に対する規制等の理由から、当該通貨での為替予約取引を行うことが難しい一部の新興国通貨については、直物為替先渡取引(NDF取引)を活用します。NDF取引を用いた為替取引では、通常の為替予約取引と比べ、為替市場、金利市場の影響により、NDFの取引価格から想定される金利(NDF想定金利)が、取引時点における当該通貨の短期金利水準から、大きく乖離する場合があります。その場合、為替取引によるプレミアムの減少や為替取引によるコストの発生により、ファンドのパフォーマンスに影響を与える場合があります。

※NDF(ノン・デリバラブル・フォワード)取引とは

・投資対象通貨を用いた受渡を行わず、主に米ドル等による差金決済のみを行う取引をいいます。

・新興国通貨等への取引ニーズの高まりと共に、NDF取引が活用されるようになりました。

お申込みの際は、「投資信託説明書(交付目論見書)」の内容をよくお読みください。

投資者が直接的に負担する費用

- 購入時手数料

- 購入価額に、3.3%(税抜3.0%)を上限として販売会社が個別に定める率を乗じて得た額とします。

詳しくは販売会社にお問い合わせください。

購入時手数料は、ファンドの商品および関連する投資環境の説明ならびに情報提供、販売にかかる事務費用等の対価です。 - 信託財産留保額

- 換金申込受付日の翌営業日の基準価額に0.3%の率を乗じて得た額を、ご換金時にご負担いただきます。

投資者が信託財産で間接的に負担する費用

- 運用管理費用(信託報酬)

- 毎日、ファンドの純資産総額に年0.968%(税抜0.88%)の率を乗じて得た額とします。

実質的な負担 年1.718%(税抜1.63%)程度ファンドが投資対象とする外国投資信託の信託報酬を加味して、受益者が実質的に負担する信託報酬率について算出したものです。

- その他の費用・手数料

-

- 信託財産にかかる監査費用および当該監査費用にかかる消費税等に相当する金額は、信託財産中から支弁します。

- 証券取引に伴う手数料、組入資産の保管に要する費用等は、信託財産中から支弁します。

また、組入外国投資信託において、証券取引・オプション取引等に伴う手数料、その他ファンドの運営に必要な各種費用等がかかります。

これらの費用・手数料については、運用状況等により変動するものであり、事前に料率・上限額等を示すことができません。

補足

上記の費用の合計額については、投資者がファンドを保有される期間等に応じて異なりますので、表示することができません。

詳細につきましては必ず「投資信託説明書(交付目論見書)」をお読みください。

「毎月分配型」の各ファンド間でスイッチングが可能です。

エマージング債券投信(メキシコペソコース)毎月分配型

エマージング債券投信(カナダドルコース)毎月分配型

エマージング債券投信(ブラジルレアルコース)毎月分配型

エマージング債券投信(豪ドルコース)毎月分配型

エマージング債券投信(金コース)毎月分配型

エマージング債券投信(米ドルコース)毎月分配型

エマージング債券投信(南アフリカランドコース)毎月分配型

- 購入単位

- 1万口以上1口単位または1万円以上1円単位

詳しくは販売会社にお問い合わせください。 - 購入価額

- 購入申込受付日の翌営業日の基準価額

- 購入代金

- 原則として購入申込受付日から起算して6営業日目までにお支払いください。

- 換金単位

- 1口単位または1円単位

- 換金価額

- 換金申込受付日の翌営業日の基準価額から、信託財産留保額を差引いた額

- 換金代金

- 原則として換金申込受付日から起算して6営業日目からお支払いします。

- 申込締切時間

- 原則として午後3時30分までに販売会社が受付けたものを当日の申込分とします。

ただし、販売会社により異なる場合があります。 - 換金制限

- 信託財産の資金管理を円滑に行うために大口の換金申込等には制限を設ける場合があります。

- 購入・換金申込受付の

中止および取消し - 金融商品取引所における取引の停止、外国為替取引の停止、決済機能の停止、その他やむを得ない事情があるときは、購入、換金およびスイッチングの申込の受付を中止することおよびすでに受付けた申込の受付を取消すことがあります。

- 信託期間

- 2027年11月10日まで(2009年11月17日設定)

- 繰上償還

- 各々投資対象とする外国投資信託が存続しないこととなる場合には、当該ファンドは繰上償還されます。

また、信託契約を解約することが受益者のため有利であると認めたとき、その他やむを得ない事情が発生した場合等には、繰上償還となることがあります。 - 決算日

- 毎月10日(休業日の場合は翌営業日)

- 収益分配

- 年12回、毎決算時に収益分配方針に基づいて収益の分配を行います。

販売会社との契約によっては、税引後無手数料で再投資が可能です。

ただし、必ず分配を行うものではありません。 - 信託金の限度額

- 各ファンドにつき、7,000億円

- 公告

- 委託会社が投資者に対してする公告は、原則として電子公告により行い、委託会社のホームページに掲載します。

- 運用報告書

- 5月および11月の決算時および償還時に交付運用報告書を作成し、販売会社を通じて知れている受益者に交付します。

- 課税関係

- 課税上は株式投資信託として取扱われます。

公募株式投資信託は、税法上、一定の要件を満たした場合に少額投資非課税制度(NISA)の適用対象となります。ファンドについては、NISAの適用対象ではありません。詳しくは、販売会社にお問い合わせください。

配当控除の適用はありません。 - 申込不可日

- 下記のいずれかに該当する日には、購入、換金およびスイッチングの申込はできません。

ニューヨーク、ロンドン、ダブリンの各銀行または各証券取引所の休業日 - スイッチング

- 「毎月分配型」の各ファンド間および「年2回決算型」の各ファンド間でスイッチングが可能です。

スイッチングの際には、購入・換金時と同様に販売会社が定める所定の手数料等がかかります。