実際に投資をする前に、シミュレーションをしてみましょう。数字の変化を見てみると、行動の指針になるかもしれません。

積立期間

定年までこつこつ積み立てて、老後の資産とするのが一般的です。

そのため、積立期間は、「今の年齢」から「定年」や「希望退職年齢」まで、としてみると目安になります。

老後資金を使い始める年齢

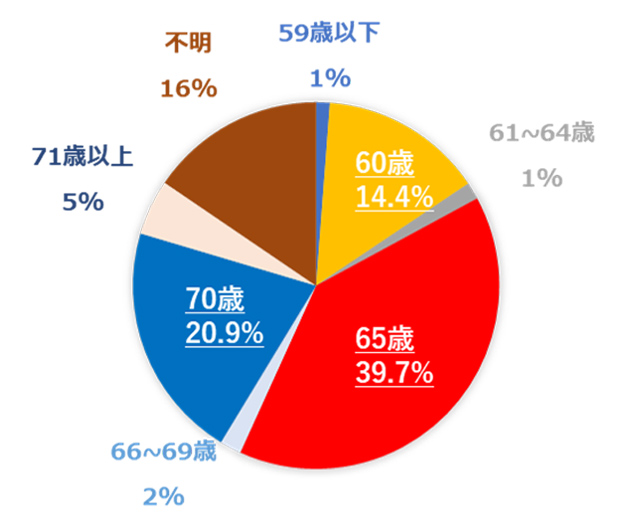

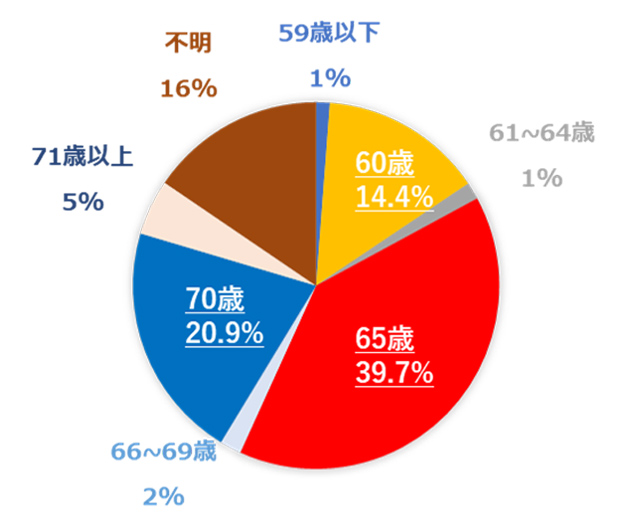

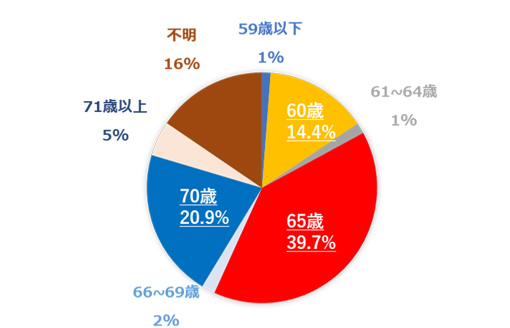

公益財団法人 生命保険文化センター「生活保障に関する調査」(令和元年度)によると、老後資金を使い始める平均年齢は、65.9歳となっています。

多くの人が、60, 65, 70歳ときりの良い年齢を考えるようです。積立開始の年齢から、老後資金使い始めの年齢を踏まえて、計画を立ててみてください。

老後資金を使い始める年齢

出典:公益財団法人 生命保険文化センター

「生活保障に関する調査」(令和元年度)を元に

当社が作成

月々の積立額

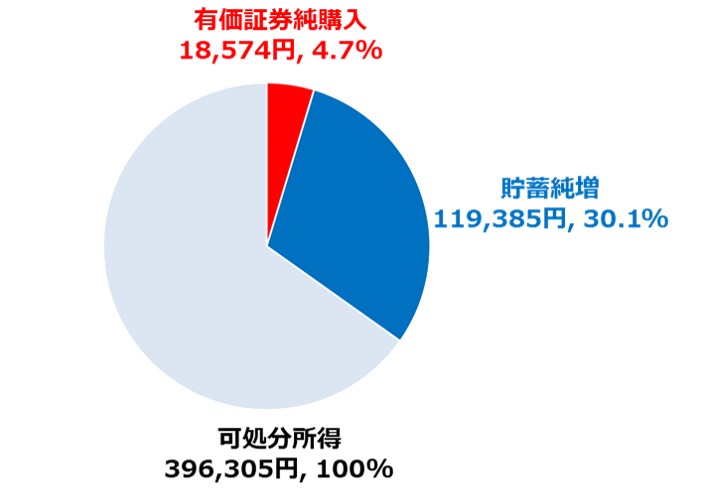

投資は、収入から、生活に必要な金額を除いた余剰資金で行うのが一般的です。あるいは、可処分所得(手取り)から一定割合を投資に回し、残りで生活を組み立てる、という考え方もあります。

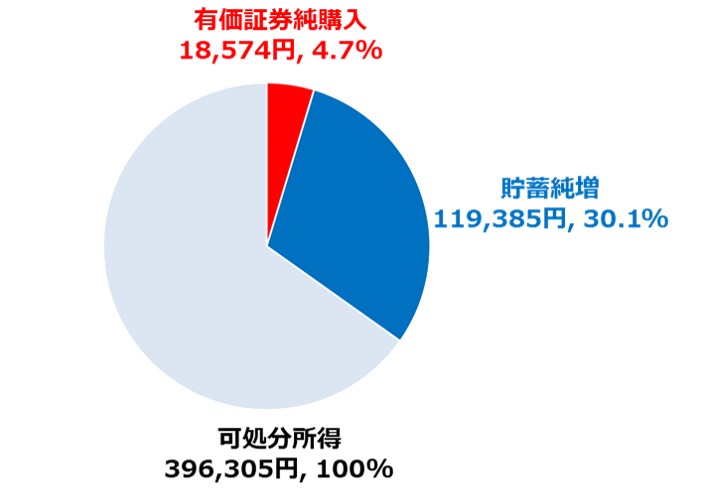

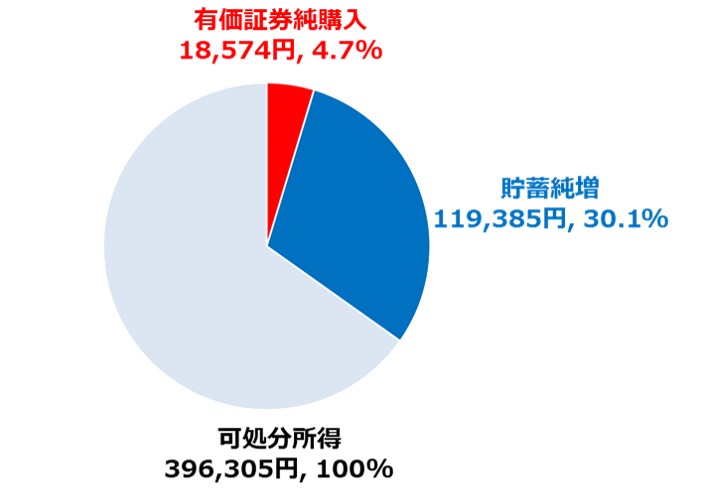

総務省統計局の家計調査によると、2020年7~9月期の世帯主が30歳代の勤労者世帯では手取りが約40万円となっています。貯蓄が約12万円となっており、手取りの30%程度が貯蓄に回されていることがうかがえます。有価証券の購入は2万円弱となっており、手取りの約5%です。

30歳代勤労世帯の可処分所得と

貯蓄純増・有価証券純購入の割合

現状の生活を崩すことなく将来に備えられる現実的な積立金額をぜひ検討してみてください。

月の手取り額

積立てる割合

月々の積立額(手取り✕割合)円

30歳代勤労世帯の可処分所得と

貯蓄純増・有価証券純購入の割合

出典:総務省統計局 家計調査 2020年7~9月期 第4表 世帯人員・世帯主の年齢階級別

1世帯当たり1か月間の収入と支出(総世帯のうち勤労者世帯)のうち

世帯主の年齢階級が30~39歳のデータを元に当社が作成

想定利回り

資産運用におけるキーワードは「長期」「積立」「分散」の3つです。

本シミュレーションで「長期」「積立」を考えてみましょう!

仮に、毎月3万円の積立投資を30年投資したと想定します。利回りが0%の場合、1,080万円になります。

利回りが4%の場合、2,082万円(元本:1,080万円+運用収益:1,002万円)になります。

少額の投資で時間を味方につければ、将来の必要な資金を準備することができます。

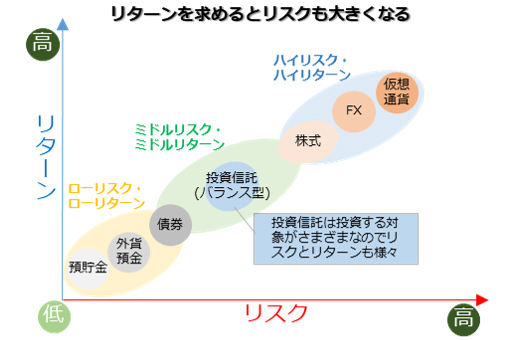

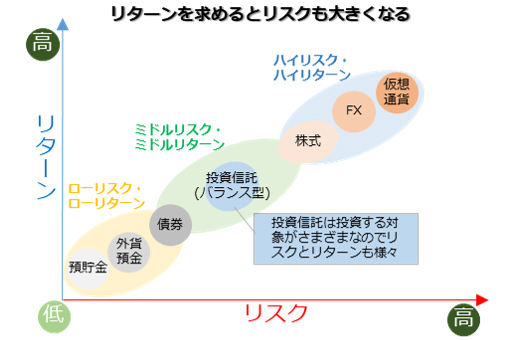

ミドルリスク・ミドルリターンなら…

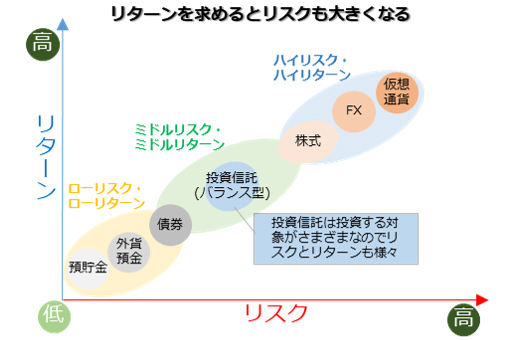

投資信託は投資する対象がさまざまなのでリスクとリターンも様々です。

バランス型投資信託であればリスクを抑えつつ、安定的なリターンを獲得することが期待できます。

下表は、当社の代表的なバランス型投資信託です。詳細はファンド名をクリックして自分にあう利回り商品を見つけ、シミュレーションしてみましょう!

(ご参考)当社の代表的なバランス型投資信託

(各投資信託の詳細情報についてはファンド名をクリックしてご覧ください。)

(ご参考)当社の代表的なバランス型投資信託

(各投資信託の詳細情報についてはファンド名をクリックしてご覧ください。)

| ファンド名 | 設定日 | 利回り (設定来 ・年率) |

|---|

- 上記のリスクとリターンに関する図表は、リスクとリターンの関係についての簡易的なイメージ図であり、実際の投資成果を示すものではなく、実際に各投資対象に投資した場合のリスクとリターンが上記のようになることをお約束するものではありません。

- 上表の当社のバランス型投資信託の利回りは、上表に掲載した各投資信託の計算基準日時点における設定来の分配金再投資基準価額(税引前)の数値をもとに、T&Dアセットマネジメント株式会社が計算したものです。各投資信託の利回りは、実際の投資者利回りとは異なります。

- 上表の当社のバランス型投資信託の利回りは、本シミュレーションにおける入力項目のご参考としてご利用いただくために表示しているものであり、各投資信託の優劣を示すものではなく、また、各投資信託への投資勧誘を目的とするものではありません。

- 上表の当社のバランス型投資信託の利回りは各投資信託の過去の実績に基づき計算した参考値であり、将来の運用成果をお約束するものではありません。また、税金、手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。計測期間が異なる場合は、結果も異なる点にご注意ください。

- 表示単位未満の数値がある場合には四捨五入して表示しております。

○○年間の運用結果

-

積立金額

-万円

-

運用収益

-万円

-

投資元本

-万円

(万円)

○○年間の運用結果

-

積立金額

-万円

-

運用収益

-万円

-

投資元本

-万円

投資信託シミュレーション(以下、「本シミュレーション」といいます。)は、お客様が想定されるリターン等に基づいたシミュレーションを通じて参考データの情報提供を目的としているものであり、投資勧誘を目的とするものではありません。

本シミュレーションは、入力されたデータをもとに計算したものであり、将来の運用成果を保証するものではありません。

本シミュレーションは税金、手数料等は考慮していません。本シミュレーションで表示される結果と現実の結果が一致しない場合があります。

当社は、お客さまが本シミュレーションを利用されたことにより生じたいかなる結果についても責任を負いません。また、本シミュレーションの正確性、完全性、信頼性等を保証するものではありません。本シミュレーションの内容については、事前の通知なしに変更することがあります。

表示単位未満の数値がある場合には四捨五入して表示しております。

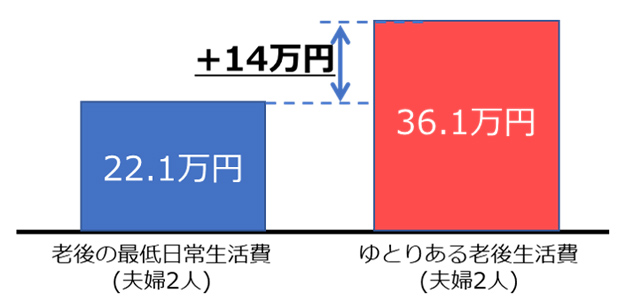

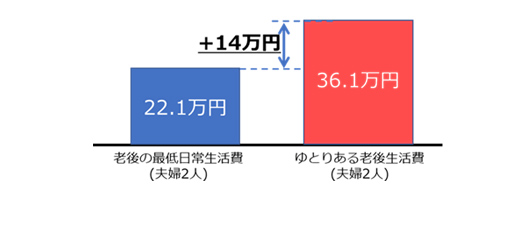

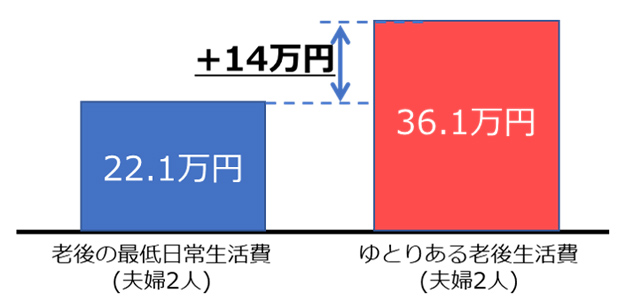

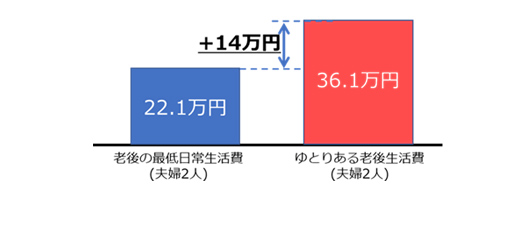

目標金額

公益財団法人 生命保険文化センターの「生活保障に関する調査」(令和元年度)によると、夫婦2人の老後の最低日常生活費は、月額で平均約22.1万円、ゆとりある生活を送るためには、平均約36.1万円と、老後のゆとりのための上乗せ額は平均約14万円となっています。

老後の必要生活費

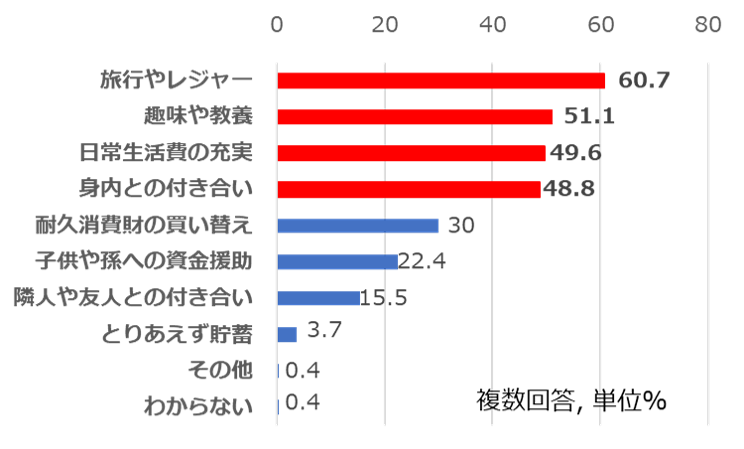

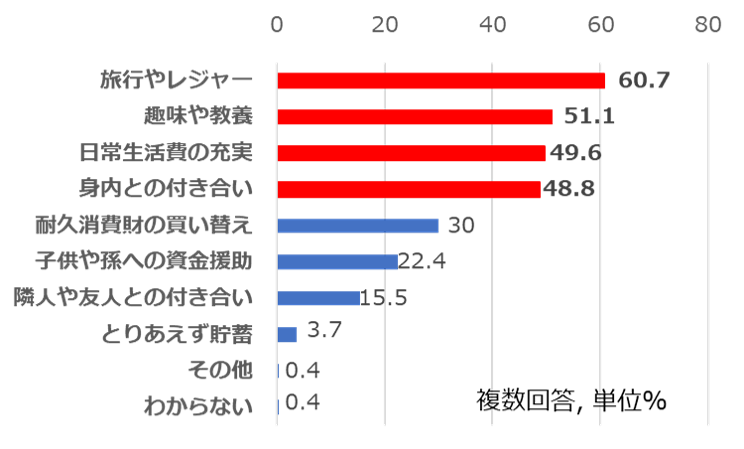

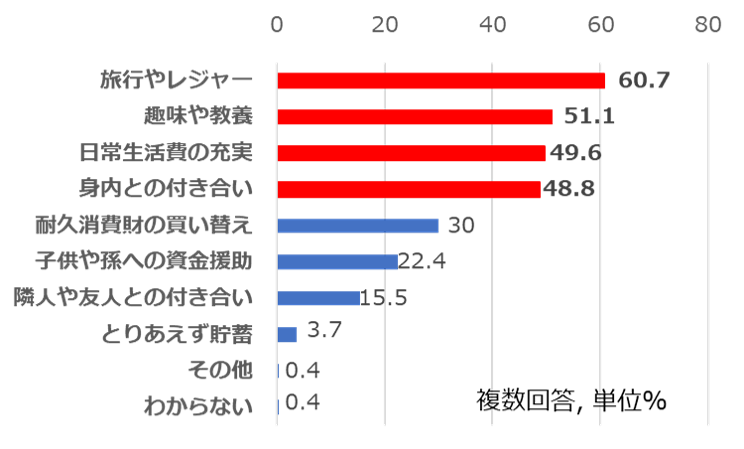

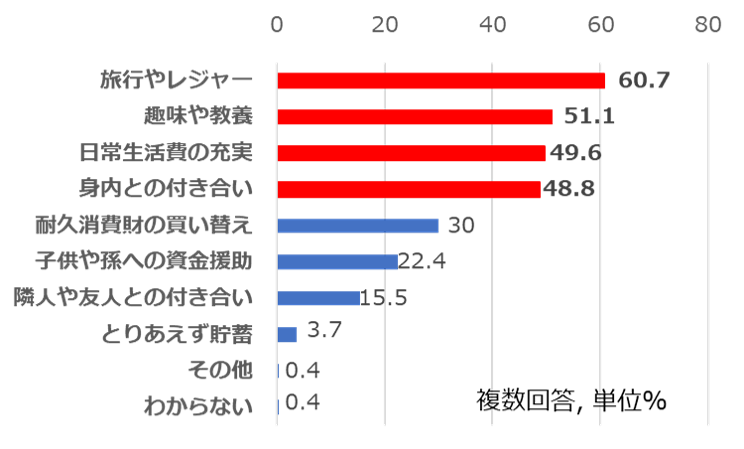

老後のゆとりのための上乗せ額の使途は、半分程度の方が、「旅行やレジャー」、「趣味や教養」、「日常生活の充実」、「身内との付き合い」と回答しています。

老後のゆとりのための上乗せ額の使途

厚生労働省働省「平成30年度厚生年金保険・国民年金事業の概況」によると、2018年度末時点で、厚生年金の平均年金月額は約14 .6万円、国民年金の平均年金月額は約5.6万円です。多くの人は、残りの必要資金を自己資産から賄うことになります。厚生労働省「令和元年簡易生命表」によると、平均寿命は男性が約81歳、女性が約87歳です。

将来の年金受給額、貯蓄・資産形成を含めて、どの程度の金額を見込むのか、資産形成計画を立てることが安心した生活をする上で重要です。

月々の取り崩し額

取り崩し期間

目標金額(取り崩し額✕期間)円

老後の必要生活費

老後のゆとりのための上乗せ額の使途

出典:公益財団法人 生命保険文化センター

「生活保障に関する調査」(令和元年度)を元に

当社が作成

積立期間

定年までこつこつ積み立てて、老後の資産とするのが一般的です。

そのため、積立期間は、「今の年齢」から「定年」や「希望退職年齢」まで、としてみると目安になります。

老後資金を使い始める年齢

公益財団法人 生命保険文化センター「生活保障に関する調査」(令和元年度)によると、老後資金を使い始める平均年齢は、65.9歳となっています。

多くの人が、60, 65, 70歳ときりの良い年齢を考えるようです。積立開始の年齢から、老後資金使い始めの年齢を踏まえて、計画を立ててみてください。

老後資金を使い始める年齢

出典:公益財団法人 生命保険文化センター

「生活保障に関する調査」(令和元年度)を元に

当社が作成

想定利回り

資産運用におけるキーワードは「長期」「積立」「分散」の3つです。

本シミュレーションで「長期」「積立」を考えてみましょう!

仮に、毎月3万円の積立投資を30年投資したと想定します。利回りが0%の場合、1,080万円になります。

利回りが4%の場合、2,082万円(元本:1,080万円+運用収益:1,002万円)になります。

少額の投資で時間を味方につければ、将来の必要な資金を準備することができます。

ミドルリスク・ミドルリターンなら…

投資信託は投資する対象がさまざまなのでリスクとリターンも様々です。

バランス型投資信託であればリスクを抑えつつ、安定的なリターンを獲得することが期待できます。

下表は、当社の代表的なバランス型投資信託です。詳細はファンド名をクリックして自分にあう利回り商品を見つけ、シミュレーションしてみましょう!

(ご参考)当社の代表的なバランス型投資信託

(各投資信託の詳細情報についてはファンド名をクリックしてご覧ください。)

(ご参考)当社の代表的なバランス型投資信託

(各投資信託の詳細情報についてはファンド名をクリックしてご覧ください。)

| ファンド名 | 設定日 | 利回り (設定来 ・年率) |

|---|

- 上記のリスクとリターンに関する図表は、リスクとリターンの関係についての簡易的なイメージ図であり、実際の投資成果を示すものではなく、実際に各投資対象に投資した場合のリスクとリターンが上記のようになることをお約束するものではありません。

- 上表の当社のバランス型投資信託の利回りは、上表に掲載した各投資信託の計算基準日時点における設定来の分配金再投資基準価額(税引前)の数値をもとに、T&Dアセットマネジメント株式会社が計算したものです。各投資信託の利回りは、実際の投資者利回りとは異なります。

- 上表の当社のバランス型投資信託の利回りは、本シミュレーションにおける入力項目のご参考としてご利用いただくために表示しているものであり、各投資信託の優劣を示すものではなく、また、各投資信託への投資勧誘を目的とするものではありません。

- 上表の当社のバランス型投資信託の利回りは各投資信託の過去の実績に基づき計算した参考値であり、将来の運用成果をお約束するものではありません。また、税金、手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。計測期間が異なる場合は、結果も異なる点にご注意ください。

- 表示単位未満の数値がある場合には四捨五入して表示しております。

○○年間の○○%の運用結果

-

毎月の積立額

-円

-

積立金額

-万円

-

運用収益

-万円

-

投資元本

-万円

(万円)

○○年間の○○%の運用結果

-

毎月の積立額

-円

-

積立金額

-万円

-

運用収益

-万円

-

投資元本

-万円

投資信託シミュレーション(以下、「本シミュレーション」といいます。)は、お客様が想定されるリターン等に基づいたシミュレーションを通じて参考データの情報提供を目的としているものであり、投資勧誘を目的とするものではありません。

本シミュレーションは、入力されたデータをもとに計算したものであり、将来の運用成果を保証するものではありません。

本シミュレーションは税金、手数料等は考慮していません。本シミュレーションで表示される結果と現実の結果が一致しない場合があります。

当社は、お客さまが本シミュレーションを利用されたことにより生じたいかなる結果についても責任を負いません。また、本シミュレーションの正確性、完全性、信頼性等を保証するものではありません。本シミュレーションの内容については、事前の通知なしに変更することがあります。

表示単位未満の数値がある場合には四捨五入して表示しております。

目標金額

公益財団法人 生命保険文化センターの「生活保障に関する調査」(令和元年度)によると、夫婦2人の老後の最低日常生活費は、月額で平均約22.1万円、ゆとりある生活を送るためには、平均約36.1万円と、老後のゆとりのための上乗せ額は平均約14万円となっています。

老後の必要生活費

老後のゆとりのための上乗せ額の使途は、半分程度の方が、「旅行やレジャー」、「趣味や教養」、「日常生活の充実」、「身内との付き合い」と回答しています。

老後のゆとりのための上乗せ額の使途

厚生労働省働省「平成30年度厚生年金保険・国民年金事業の概況」によると、2018年度末時点で、厚生年金の平均年金月額は約14 .6万円、国民年金の平均年金月額は約5.6万円です。多くの人は、残りの必要資金を自己資産から賄うことになります。厚生労働省「令和元年簡易生命表」によると、平均寿命は男性が約81歳、女性が約87歳です。

将来の年金受給額、貯蓄・資産形成を含めて、どの程度の金額を見込むのか、資産形成計画を立てることが安心した生活をする上で重要です。

月々の取り崩し額

取り崩し期間

目標金額(取り崩し額✕期間)円

老後の必要生活費

老後のゆとりのための上乗せ額の使途

出典:公益財団法人 生命保険文化センター

「生活保障に関する調査」(令和元年度)を元に

当社が作成

月々の積立額

投資は、収入から、生活に必要な金額を除いた余剰資金で行うのが一般的です。あるいは、可処分所得(手取り)から一定割合を投資に回し、残りで生活を組み立てる、という考え方もあります。

総務省統計局の家計調査によると、2020年7~9月期の世帯主が30歳代の勤労者世帯では手取りが約40万円となっています。貯蓄が約12万円となっており、手取りの30%程度が貯蓄に回されていることがうかがえます。有価証券の購入は2万円弱となっており、手取りの約5%です。

30歳代勤労世帯の可処分所得と

貯蓄純増・有価証券純購入の割合

現状の生活を崩すことなく将来に備えられる現実的な積立金額をぜひ検討してみてください。

月の手取り額

積立てる割合

月々の積立額(手取り✕割合)円

30歳代勤労世帯の可処分所得と

貯蓄純増・有価証券純購入の割合

出典:総務省統計局 家計調査 2020年7~9月期 第4表 世帯人員・世帯主の年齢階級別

1世帯当たり1か月間の収入と支出(総世帯のうち勤労者世帯)のうち

世帯主の年齢階級が30~39歳のデータを元に当社が作成

想定利回り

資産運用におけるキーワードは「長期」「積立」「分散」の3つです。

本シミュレーションで「長期」「積立」を考えてみましょう!

仮に、毎月3万円の積立投資を30年投資したと想定します。利回りが0%の場合、1,080万円になります。

利回りが4%の場合、2,082万円(元本:1,080万円+運用収益:1,002万円)になります。

少額の投資で時間を味方につければ、将来の必要な資金を準備することができます。

ミドルリスク・ミドルリターンなら…

投資信託は投資する対象がさまざまなのでリスクとリターンも様々です。

バランス型投資信託であればリスクを抑えつつ、安定的なリターンを獲得することが期待できます。

下表は、当社の代表的なバランス型投資信託です。詳細はファンド名をクリックして自分にあう利回り商品を見つけ、シミュレーションしてみましょう!

(ご参考)当社の代表的なバランス型投資信託

(各投資信託の詳細情報についてはファンド名をクリックしてご覧ください。)

(ご参考)当社の代表的なバランス型投資信託

(各投資信託の詳細情報についてはファンド名をクリックしてご覧ください。)

| ファンド名 | 設定日 | 利回り (設定来 ・年率) |

|---|

- 上記のリスクとリターンに関する図表は、リスクとリターンの関係についての簡易的なイメージ図であり、実際の投資成果を示すものではなく、実際に各投資対象に投資した場合のリスクとリターンが上記のようになることをお約束するものではありません。

- 上表の当社のバランス型投資信託の利回りは、上表に掲載した各投資信託の計算基準日時点における設定来の分配金再投資基準価額(税引前)の数値をもとに、T&Dアセットマネジメント株式会社が計算したものです。各投資信託の利回りは、実際の投資者利回りとは異なります。

- 上表の当社のバランス型投資信託の利回りは、本シミュレーションにおける入力項目のご参考としてご利用いただくために表示しているものであり、各投資信託の優劣を示すものではなく、また、各投資信託への投資勧誘を目的とするものではありません。

- 上表の当社のバランス型投資信託の利回りは各投資信託の過去の実績に基づき計算した参考値であり、将来の運用成果をお約束するものではありません。また、税金、手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。計測期間が異なる場合は、結果も異なる点にご注意ください。

- 表示単位未満の数値がある場合には四捨五入して表示しております。

月○○万円を年○○%で運用すると

-

必要期間

-年-ヶ月

-

積立金額

-万円

-

運用収益

-万円

-

投資元本

-万円

(万円)

月○○万円を年○○%で運用すると

-

必要期間

-年-ヶ月

-

積立金額

-万円

-

運用収益

-万円

-

投資元本

-万円

投資信託シミュレーション(以下、「本シミュレーション」といいます。)は、お客様が想定されるリターン等に基づいたシミュレーションを通じて参考データの情報提供を目的としているものであり、投資勧誘を目的とするものではありません。

本シミュレーションは、入力されたデータをもとに計算したものであり、将来の運用成果を保証するものではありません。

本シミュレーションは税金、手数料等は考慮していません。本シミュレーションで表示される結果と現実の結果が一致しない場合があります。

当社は、お客さまが本シミュレーションを利用されたことにより生じたいかなる結果についても責任を負いません。また、本シミュレーションの正確性、完全性、信頼性等を保証するものではありません。本シミュレーションの内容については、事前の通知なしに変更することがあります。

表示単位未満の数値がある場合には四捨五入して表示しております。